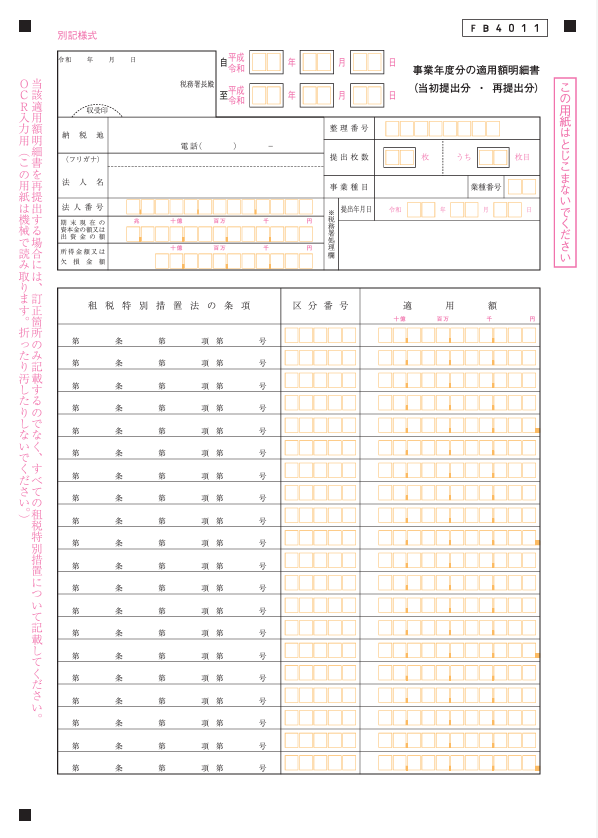

適用額明細書について

今回は法人税申告において中小企業に必要不可欠な適用額明細書についてみていきましょう。

適用額明細書とは?

適用額明細書とは、法人の確定申告の際に、法人が受けられる税額控除や特別控除などの適用を受ける際に、その金額の計算過程を記載する書類です。資本金1億円超の法人及び法人税関係特別措置の適用を受ける法人に提出義務があります。

記載する主な内容として、税額控除の種類と金額、特別償却に関する事項、準備金等の積立に関する事項、所得の特別控除に関する事項などがあります。また、必要に応じて証明書類や計算書類を添付する必要があり、提出期限は確定申告書の提出期限と同じです。

受けられる主な特別措置法

適用額明細書を添付することによって受けられる主な租税特別措置について紹介します。

・中小企業者等の法人税率の特例

→資本金1億円以下の法人について、年800万円以下の所得金額に対する軽減税率を採用できる制度になります。

通常の法人税率23.2%に対し、15%に軽減されます。

・少額減価償却資産の取得価格の損金算入の特例

→資本金1億円以下または資本・出資を有しない法人で常時使用する従業員数が1,000人以下の法人について、取得価額30万円未満の減価償却資産を年間の損金300万円まで即時損金算入できる制度です。

・研究開発税制

→研究開発活動に対する税額控除制度で、試験研究費の総額に税額控除率を乗じた金額を法人税額から控除する制度になります。

・賃上げ・投資促進税制

→給与等の支給額を一定割合以上増加させた場合に税額控除を受けられる制度になります。中小企業の法人税からの基本控除率は20%で、上乗せ要件を満たす場合は最大40%になります。

・DX(デジタルトランスフォーメーション)投資促進税制

→認定要件を満たすデジタル化投資に対する特別償却又は税額控除です。

対象資産の取得価額のうち30%を特別償却できる又は対象資産の取得価額の3%(グループ外の事業者とデータ連携する場合は5%)を税額控除できる恩恵のどちらかを選択できます。

・中小企業投資促進税制

→資本金1億円以下の法人で、特定の業種の法人について特定の機械装置等を取得した場合の特別償却または税額控除できる制度です。特別償却:30%

税額控除:7%のどちらかを選択できます。

記載に当たってのポイント

適用額明細書の記載に当たり、下記のポイントに注意をしてください。

・別表形式で、適用を受ける措置ごとに各欄に記入

→中小企業のうち、黒字の企業は必須で、赤字の企業は余り使う機会はないかもしれないです。

・金額は千円単位で記載すること

→税務書類は円単位、千円単位で異なる書類が多いので注意です。

・各項目間の金額の関係性を明示

→法人税の各別表との関連をしっかりと確認してください。

おわりに

今回は適用額明細書についてみていきました。こちらは国税長の手引きにも記載方法がありますので、経理関係の方は是非一度作成にチャレンジしてみてください!