貸倒れについて

今回は処理に困るけど、資金繰りにおいてとても重要な貸倒れについてみていきましょう!

貸倒れとは何か?

貸倒れとは、企業が有する債権(貸付金や売掛金など)について、債務者の資産状況、支払いの能力等からその全額が回収できないことが明らかになった場合に、その事業年度において損金経理(経費として処理)することです。

東京商工リサーチによると、2023年度はコロナ融資(ゼロゼロ融資)の返済が本格的に始まって以降、前年比31.6%増加しており、資金繰りに苦しむ企業は少なくないのではないでしょうか。

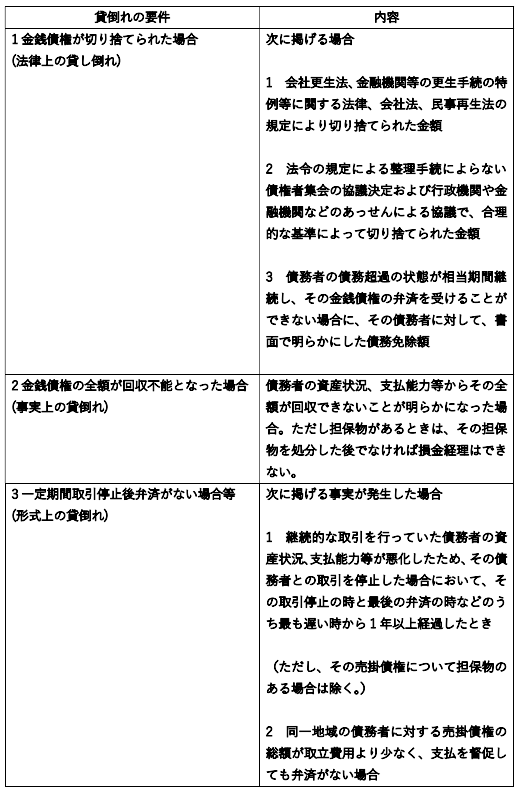

貸倒れのための要件

1. 法律上の貸倒れ

・更生計画認可の決定または再生計画認可の決定があった場合において、これらの決定によって切り捨てられることになった部分の金額

・特別清算に係る協定の認可の決定があった場合において、この決定によって切り捨てられることになった金額

・債権者集会の協議決定で合理的な基準により債務者の負債整理を定めているもの、もしくは行政機関又は金融機関その他の第三者のあっせんによる当事者間の協議により切り捨てられることになった部分

・債権者の債務超過の状態が相当期間継続し、弁済を受けることができないと認められる場合に書面により明らかになった債務免除額

簡潔にまとめると、債権に対して法的な手続きが行われた場合は貸倒れ処理が認められます。

2.実質的な貸倒れ

債務者の資産状況、支払い能力等から見て、法人の有する金銭債権の全額が回収できないことが明らかになったとき、貸倒れ処理ができます。なお、担保物がある場合には、それを処分した後でなければ貸倒れにできません。こちらは実質的に回収不能だと判断された場合になりますが、この実質の判断が難しいものになります。

3. 形式上の貸倒れ

相手方との取引を停止した以後1年以上経過しており、同一の地域の債権者に有する債権額がその取り立てのために要する費用に満たない場合において、当該債務者に対して支払いの督促をしたにもかかわらず支払いがない場合は備忘価格を残して貸倒れ処理が可能です。

基本的には相当の期間が経過した場合という認識になりますね。

上記3つについて下記にまとめられます。

経理処理の方法

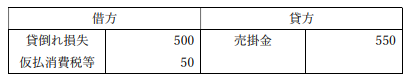

次に、経理処理を見ていきましょう。(税抜経理方式を想定)

1.民事再生法の適用により、取引先A社の売掛金550円(税込)が消滅した。

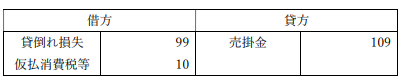

2.最後の取引から1年以上取引がなく、債務の弁済がない取引先の

売掛金110円に対し、備忘価格を残して貸倒れ処理をした。

各種論点

貸倒れについてよくある論点をまとめてみました。

1.Q)当社が300万円の債権を有する取引先Aが経営の不振により、200万円が回収不能だと判断されましたが、この200万円を貸倒れ処理できますか?

A)原則として、貸倒れ処理できません。②でご説明した中の「事実上の貸倒れ」になりそうですが、全額が回収できないことが明らかになったことが必要になります。ただし、相手先の債務超過の状態が相当期間継続している(回収ができないと判断される)場合に、書面で200万円の債権放棄が通知されていれば貸倒れとして処理できます。

2.Q)取引先Bが倒産をしてしまい、売掛金300万円については同社から受け入れた担保物の処分以外は回収不可能になりました。この担保物の見積処分価格50万円を控除した250万円を貸倒れ処理できますか?

A)見積の価格を控除して貸倒れ処理することはできません。上記②の実質的な貸倒れにするためには、貸倒れ損失となる金額を定めるために担保物を処分する必要があります。

最後に

貸倒れの処理を見てきましたがいかがでしたでしょうか?

貸倒れ処理について、税務上では慎重な判断を必要とされます。最終的にその債権や相手の状況を見て総合的に判断することになりますので、是非私共にご相談ください!