印紙税について

今回は契約時についつい忘れがちな印紙税についてみていきたいと思います!

印紙税とは

印紙税とは、取引等に伴って契約書や領収書などの一定の文書を作成した場合に、印紙税法に基づきその文書に課税される税金のことです。文書の種類や取引金額によって税額が決められています。

課税対象となる主な文書は下記のようになっています。

契約書

- 不動産売買契約書

- 請負契約書

- 賃貸借契約書

金銭関係書類

- 領収書

- 手形

- 小切手

その他

- 株券

- 預貯金証書

- 保険証券

給与支払明細書、見積書、請求書、納品書などには印紙税がかからず、これらは非課税分文書と呼ばれます。

文書作成時に収入印紙を貼付し、印紙の上に割印を押します。

会社印や個人印で割印や、契約日などの日付で割印などの方法があります。

税額の例

印紙税の税額は国税庁が出す税率表により細かく定められており、

一般的な契約書のうち、一部を紹介します。

なお、詳細な税額表については下記のURLをご参照ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7140.htm

参照:国税庁ホームページ

印紙税におけるポイント

印紙税法違反となる事例は日常の中に潜んでいます。

よくある違反例としては印紙の貼り忘れ、金額不足、割印なし、

使用済み印紙の再使用など、うっかりミスで違反してしまう事例が見受けられます。

もちろん、印紙税の納付不足は追徴課税の対象であり、かつ不正に印紙税を免れた場合、重加算税が課されるようになります。

なお、上述の非課税文書の他に印紙税が非課税になる措置が2つあります。

1つ目は災害時の印紙税の非課税措置です。

こちらは災害により被害を受けた方々の経済的負担を軽減するため、特定の文書について印紙税を非課税とする措置です。

適用対象となる災害は、災害救助法が適用された災害、激甚災害に指定された災害、その他財務大臣が指定する災害となっておりまして、非課税となる文書は下記の通りとなっています。

被災者が作成する文書

・り災証明書の交付申請書

・被災証明書の交付申請書

・被災住宅の補修工事等の契約書

金融関連文書

・災害復旧資金の借入れに係る消費貸借契約書

・被災した建物等の保険金の受取書

その他の文書

・災害見舞金の受取書

・義援金の受取書

・被災した建物の賃貸借契約書(再契約時)

2つ目は電子契約書です。

電子契約は、一定の条件を満たす場合、印紙税が非課税となりまして、

下記の条件を満たすことが必要となります。

・電子署名法に基づく電子署名が付されていること

・契約の成立から契約内容に関する情報の交換までが電磁的方法で行われること

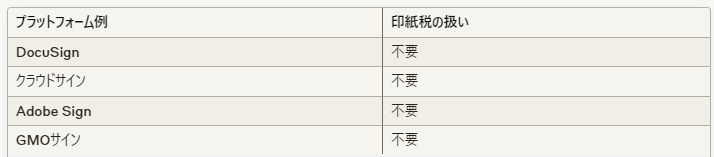

現状では、有効な電子署名が付されている前提で、

下記の電子契約プラットフォームが印紙税不課税となります。

おわりに

印紙税、いかがでしたでしょうか。契約書等の締結が多い会社では、印紙税の負担も大きく、電子契約の活用が注目を浴びています。

まずは身近な専門家に相談してみましょう!